2024年05月27日: 莎姆达拉 (SAMU SP), 龙源电力集团(916 HK), 空气化工产品(APD US)

新加坡股票推荐 | 香港股票推荐 | 美股推荐 | 行业板块表现 | 交易龙虎榜

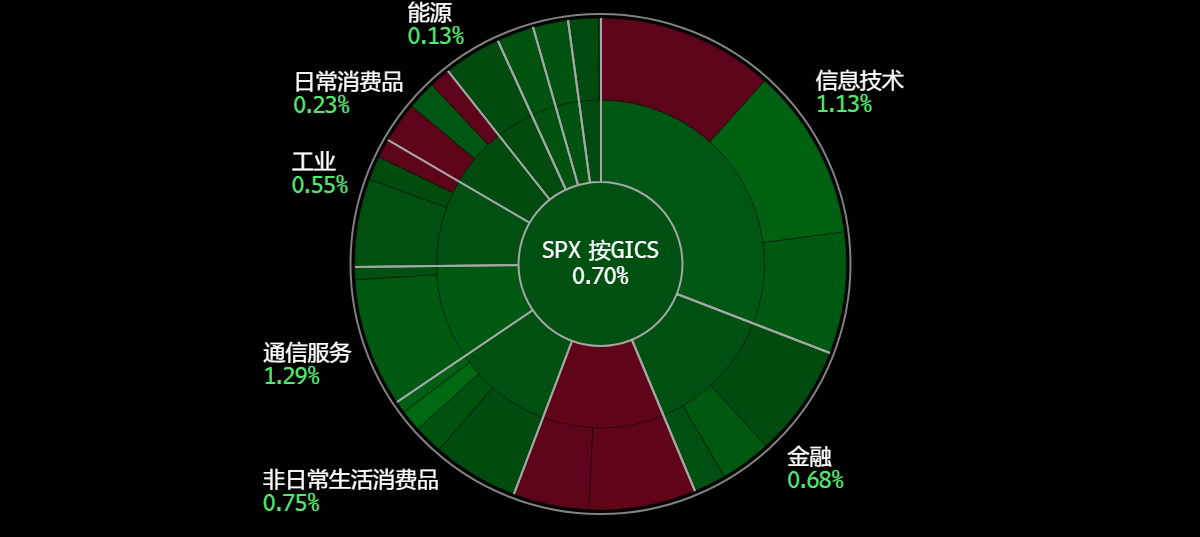

美国

香港

莎姆达拉 (SAMU SP):运费回升

- 买入:买入价:0.95,目标价:1.05,止损价:0.90

- 莎姆达拉航运有限公司拥有并经营远洋船舶,并提供集装箱支线航运服务。通过其子公司,该公司还拥有和租赁船舶,提供海运和空运代理,并经营航运代理和集装箱货运站服务。

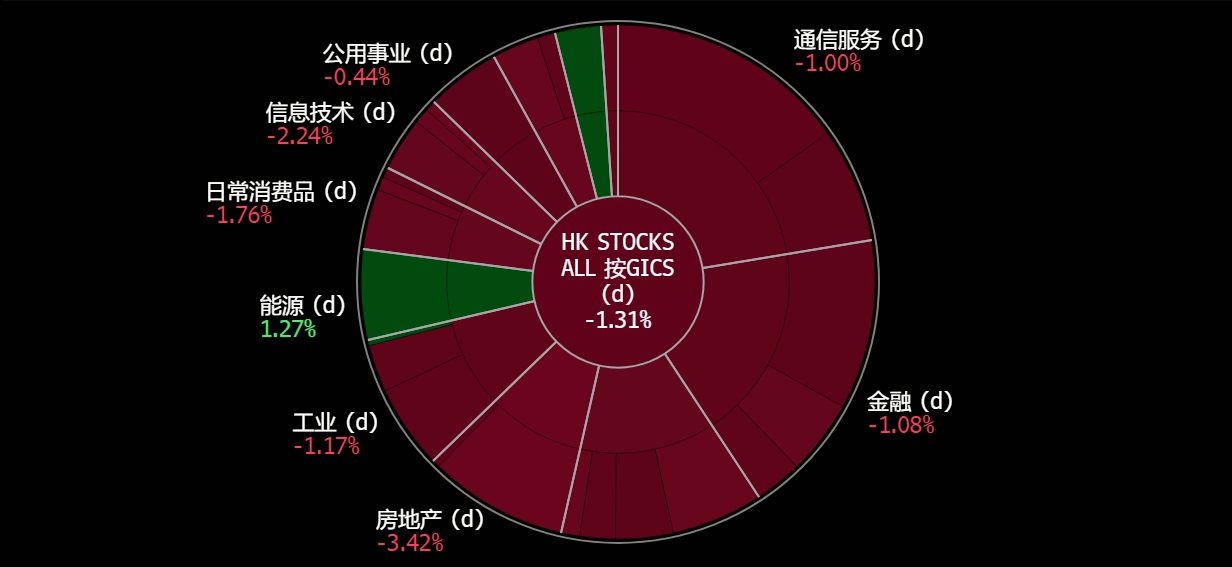

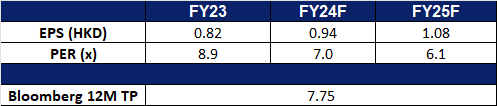

- 亚洲内部运费达到30个月高点。亚洲港口的拥堵、红海的改道以及东南亚出口的增加,正推动从中国出发的部分航线的亚洲内部运费升至30个月高点。航空公司和货运代理报告称,随着长途海运公司重新部署船只并跳过区域贸易,以支持东西向的干线服务,亚洲内部货运量不断上升。高昂的租船费率和支线船的短缺使航运公司无法租赁更多的船舶来解决运力不足的问题。

上海航运交易所(出口)集装箱运价指数

(Source: Bloomberg)

- 全球运费飙升。突然的集装箱运力紧缩导致全球海运运价飙升,最近运价上涨了约30%,预计还会进一步上涨,从而影响消费者价格。这一激增的原因是航运旺季、避开红海的中转航线变长,以及亚洲的恶劣天气,导致航空公司跳过港口,减少在港口的时间,加剧了供应链问题。由于需求高企和空箱返回延迟,集装箱短缺严重,美国航线的即期运价已飙升至1,500美元。这种情况让人想起Covid-19大流行,物流专家现在面临从亚洲到拉丁美洲、欧洲和美国西海岸的贸易通道短缺。预计目前的拥堵和较高的费率将持续下去,尤其是考虑到航运旺季将提前开始,以避免秋季东海岸和海湾港口可能出现的劳动力中断。航运公司正在提高运费并增加附加费,MSC宣布40英尺集装箱到美国西海岸的运费为8,000美元至10,000美元。较高的利率预计将使Samudera受益,使其能够在价格上涨的情况下增加收入,以应对需求的增加。

- 从新增业务中获益。12月27日,公司宣布签署了一份谅解备忘录,以1,260万美元的价格收购两艘乙烯气船,分别更名为Sinar Ternate和Sinar Tidore。该项目于2009年和2010年建成,位于巴哈马群岛,收购资金将来自银行借款和内部资源。此次收购旨在扩大Samudera的船队并获得更多的租赁合同,充分利用印度尼西亚不断增长的乙烯市场,乙烯被广泛用作石化工厂的原料。它宣布第二艘船Sinar Tidore于2024年4月24日交付。这将使其能够承担更多的包机合同,从而增加其收入。

- 23财年业绩回顾。23财年收入下降41.2%至5.829亿美元,净利润同比下降68.6%至1.012亿美元。下降的原因是尽管集装箱运输量略有增加,但集装箱运输业的运费较低。在第一季度,其集装箱数量保持相对稳定,而运费从每TEU 371美元降至244美元。船队规模增至7艘。此外,由于获得了更多的管理合同和对存储容量的更高需求,存储容量和交易量均同比增长。

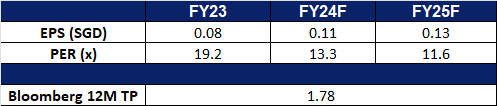

- 市场共识。

(Source: Bloomberg)

福根集团 (FRKN SP):半导体行业复苏步入正轨

- 重申买入:买入价:1.42,目标价:1.74,止损价:1.28

- 福根集团是一家在新加坡交易所主板上市的全球综合技术解决方案公司。他们为分析与生命科学、汽车、医疗保健、工业和半导体行业的世界级跨国公司提供全面的原始设计、原始设备和多元化集成制造解决方案。

- 英伟达的业绩再次好于预期。英伟达最近公布的第一季度业绩超出预期,其收入同比增长两倍,达到260亿美元,利润也大大超出预期。该公司预计第二季度收入约为280亿美元,高于预期,超过分析师预测的268亿美元。这种积极的前景是由对人工智能芯片的强劲需求推动的。它的首席执行官宣称这是一场新工业革命的开始。英伟达目前得到了亚马逊和谷歌等大型科技公司使用的人工智能加速器的支持。尽管供不应求,但英伟达的目标是将其市场从超大规模扩展到医疗保健和汽车等行业。这种积极的需求预计将扩展到法国半导体部门,该部门约占其财政收入的41%。

- 良好的业绩。福根集团的收入同比增长12.2%,达到1.936亿新元,其中机电部门增长14.4%,达到1.7010亿新元,主要来自半导体、医疗和分析生命科学领域。该公司报告称,由于毛利率上升和收入增长,第一季度净利润为900万新元,比上年同期的520万新元增长73%。IMS部门的收入保持稳定,为2280万新元,其中汽车业务的下降被消费和工业电子业务的大幅增长所抵消。毛利率提高至13.7%。由于全球经济的不确定性,该公司仍持谨慎态度,预计24年上半年的收入将与23年下半年相当,半导体、医疗和分析生命科学领域的收入将增长,但汽车和工业自动化收入将放缓。预计福根将与半导体行业的其他公司一起复苏。

- 24财年第一季业绩。24年第一季度收入增长12.2%,至1.936亿新元,而23年第一季度为1.225亿新元。由于更高的收入增长和毛利率,净利润同比增长73%,从去年的520万新元增至900万新元。毛利率从23年第一季度的12.3%提高到24年第一季度的13.7%,这归因于更好的经营杠杆。2024年上半年,福根预计营收将与2023年下半年相当。半导体、医疗和分析生命科学领域预计将有所改善,而工业自动化和汽车领域预计将放缓。

- 市场共识。

(Source: Bloomberg)

龙源电力集团(916 HK):季节性上升趋势

- 买入:买入价:7.0,目标价:7.8,止损价:6.6

- 龙源电力集团股份有限公司是一家主要从事电力销售业务的中国公司。该公司经营三个分部。风力发电分部建造、管理及运营风力发电厂以及生产电力并出售予电网公司。火电分部建造、管理及运营煤炭发电厂以及生产电力并出售予电网公司。所有其他分部主要从事制造和销售发电设备、提供咨询服务,向风力企业提供维护和培训服务及其他可再生能源发电及销售。

- 电力需求增加和即将到来的夏季。根据国家能源局的数据,到2024年,中国预计将产生9.96万亿千瓦时(kWh)的电力,增长率为5.3%。国际能源署预计电力需求将增长5.1%,而中国电力企业联合会预计将增长6%,超过GDP预期。此外,即将到来的夏季预计将进一步推动电力需求,因为消费者转向空调以躲避不断上升的气温。

- 向绿色能源转型。在可再生能源、创新技术的快速发展以及政府推动可持续发展的雄心勃勃的政策的推动下,中国的电力存储容量有望大幅增长。2024年第一季度,全国储能容量大幅增长,截至3月底,新型储能装机容量达到35.3千兆瓦,同比增长2.1倍。中国已成为采用可再生能源的领导者,尤其注重提高其储能能力。储能解决方案是将风能和太阳能等间歇性可再生能源并入电网的关键,对储能解决方案的需求激增,刺激了全国范围内对储能项目的广泛投资。这一势头预计将持续下去,使中国在未来几年占据全球储能市场的主导地位。

- 筹集资金。中国龙源电力集团于2024年5月22日成功发行超短期债券20亿元,期限113天,票面利率1.77%。此次发行由兴业银行股份有限公司承销,旨在增强公司的营运资金和偿还债务,从而加强其流动性状况。

- 24财年第一季度业绩回顾。第一季度收入同比微增0.1%至98.8亿元人民币,而第一季度为98.7亿元人民币。净利润增长1.34%至27.6亿元人民币,而第一季度为27.2亿元人民币。

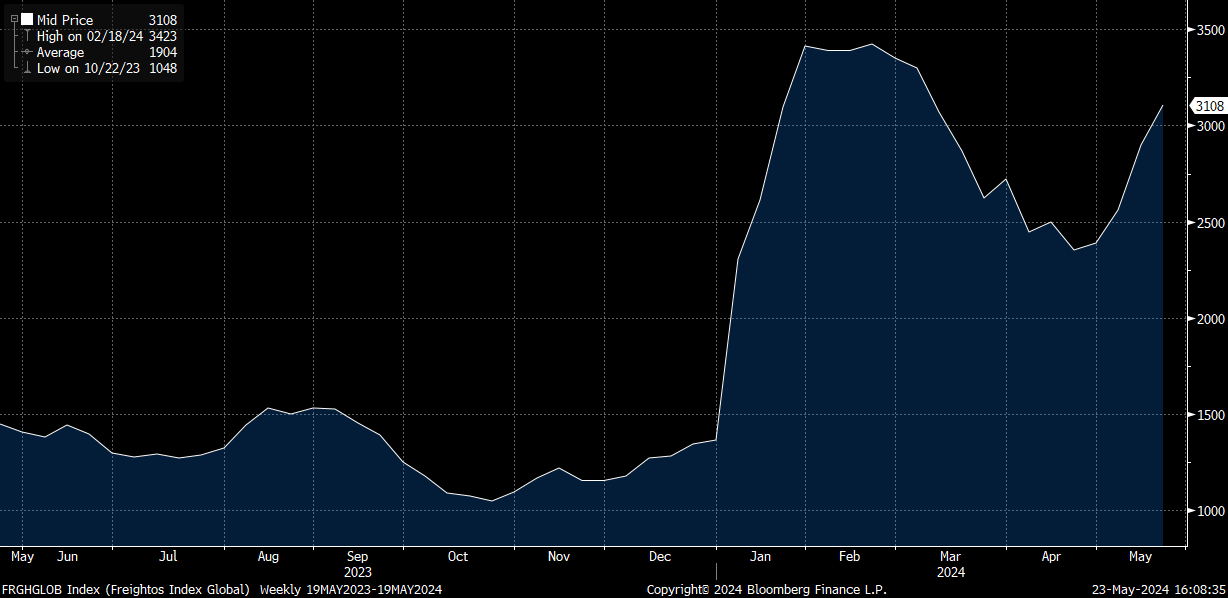

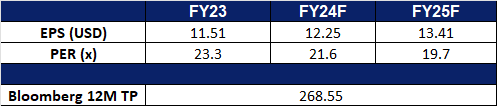

- 市场共识

(Source: Bloomberg)

中远海运控股(1919 HK):运费回升

- 重申买入:买入价:12.20,目标价:13.40,止损价:11.60

- 中远海运控股股份有限公司(原名:中国远洋控股股份有限公司)是一家主要从事集装箱航运及相关业务的投资控股公司。该公司主要从事集装箱航运、干散货航运、集装箱码头管理及运营和集装箱租赁业务,并提供物流服务。该公司包括两个业务部门。集装箱航运部门从事跨太平洋、亚欧、亚洲区内和其他国际航线的货物运输业务。码头运营与投资部门主要经营和管理港口。该公司还从事集装箱管理与租赁业务。

- 运费反弹。自2024年4月底以来,波罗的海运价指数出现反弹,达到了2022年9月以来的最高点。这反映了集装箱航运业更广泛的趋势,其特点是需求强劲,供应链中断。海运需求的增加主要是由于消费者行为的转变和对电子商务平台的日益依赖。此外,由于船只不断遭到袭击,海运公司被迫改变红海航线,选择绕过非洲的好望角,从而延长了运输时间,进一步加剧了供应链的紧张。此次运价反弹预计将对中远航运产生积极影响。

波罗的海运价指数

(Source: Bloomberg)

- 更多的航运路线。中远航运最近推出了一项新的集装箱服务,连接中国天津港和南美东海岸。该服务于上周开始运营,通过将航行时间从54天缩短到40天,并提高冷藏运输能力,促进了中国与该地区国家之间的贸易。该公司将部署12艘船,每艘运力为14000 TEU,每周提供一次航行。鉴于中国已连续15年成为巴西最大的贸易伙伴,这一额外的集装箱服务将推动该公司的长期收入增长。

- 在美国启动自营仓库。中远海运近日在美国启动了自营仓储,这标志着中远海运在提升能力以满足日益增长的跨境业务物流需求方面迈出了重要一步。该仓库旨在满足大中型商品卖家的需求,为包括家电和家具在内的各种产品提供标准化和定制化的物流解决方案。这一战略举措不仅适应了不断扩大的物流服务需求,也支持了全球跨境电子商务行业的发展。

- 24财年第一季业绩。第一季度收入同比增长1.94%至483亿元人民币,而第一季度为474亿元人民币。净利润下降5.23%至人民币67.6亿元,而第一季度为人民币71.3亿元。第一季度基本每股收益为0.42元,而第一季度为0.44元。

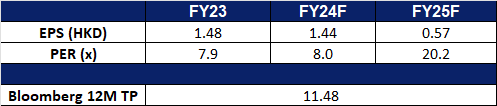

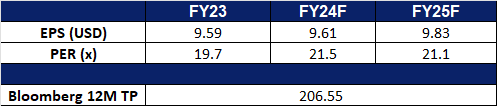

- 市场共识

(Source: Bloomberg)

空气化工产品(APD US):天然气需求激增

- 重申买入:买入价:264,目标价:300,止损价:246

- 空气化工产品是一家工业气体、特种气体、高性能材料、及设备服务生产商。该公司是全球最大的氢气供应商,并在氦和液化天然气制程技术和设备等成长型市场建立了领先地位。

- 逼空行情蔓延至期货市场。上周美国市场再次出现逼空行情,类似2021年初的逼空大战,投资者正在寻找卖空卖空度高的产品并大量买入。美国天然气期货上周暴涨15.98%,在众多期货中,天然气是最为遭到卖空期货,在二月份曾跌至30年来的最低水平。上游企业在过去一年的下跌过程中逐步退出产能以及大量出口已去库存。中东局势已经改变天然气贸易航道,因此油气企业开始恢复上游产能。天然气周期性底部已经出现。该股与天然气价格走势关联度高。

- 电力需求将带动天然气需求。中长期因素是电力需求将拉动天然气需求,西方国家发电主要原料是天然气。中国已经在光电及电动车产业有市场领导地位,氢能是下一个各国必争领域。过去两年氢能及储能是新能源产业细分下成长明显的领域。

空气化工产品vs 天然气价格趋势

(Source: Bloomberg)

- 24财年第二季度业绩回顾。营收为29.3亿美元,年降8.4%,低于预期1.3亿美元。 Non-GAAP每股收益为2.85美元,超出预期0.15美元。预计2024年调整后每股收益将在12.2美元至12.5美元之间,而市场普遍预期为12.31美元。

- 市场共识

(Source: Bloomberg)

好时公司(HSY US):可可价格下跌

- 重申买入:买入价:207,目标价:228,止损价:196.5

- 好时公司生产巧克力和糖果产品。该公司的主要产品包括巧克力和糖糖果产品,口香糖和薄荷点心产品,以及食品储藏室物品,如烘焙配料,浇头和饮料。

- 近期可可价格下跌。受西非气候变化导致的干旱、可可农场投资不足等结构性问题以及投资者投机行为加剧等因素的影响,可可价格在2024年3月飙升至每公吨近1万美元。这导致巧克力品牌的成本上升,其中许多品牌将这些成本转嫁给消费者,导致需求减少,并转向其他零食。一些制造商正在缩小产品尺寸或减少使用可可来应对。由于暴雨和疾病导致可可豆短缺,可可价格从今年早些时候每吨11,722美元的创纪录高位大幅下跌至每吨7,277美元左右。这一价格下降是由于有利的气候变化,预计将改善可可供应。尽管好时今年大部分利润来自可可豆,但可可豆价格的下跌对该公司是有利的,因为它将增加利润率。

- 新产品品种。好时最近在5月14日至16日在印第安纳波利斯举行的2024年糖果和零食博览会上展示了新产品和零售战略,突出了其不断扩大的甜味和咸味产品组合。新推出的产品包括Reese ‘s Caramel Big Cup、Kit Kat Pink Lemonade和Hershey ‘s Crunchy Waffle Cone Bars等。该公司还为奥运会推出了里斯牌奖牌。好时利用增强现实和图像识别来优化商品放置和销售。随着餐饮服务需求的增加,好时建议零售商实施移动订购和餐饮服务功能,以提高客户参与度。在辅助和自助结账终端有效的销售强调最大限度地提高计划外购买和改善购物体验。它的新产品迎合了顾客的喜好,新口味可能会吸引更多的顾客购买这些零食。

- 取得了良好的业绩。受价格上涨和消费者对其巧克力和糖果需求稳定的推动,好时第一季度销售额和利润超出了华尔街的预期。尽管好时提高了价格以抵消大宗商品成本,但消费者的阻力很小,尤其是在复活节和感恩节等节日期间。净销售额同比增长8.9%,达到32.5亿美元,超过预期的31.1亿美元。糖果在北美的销售额增加到27亿美元,占总收入的80%。不计项目,每股收益为3.07美元,高于预期的2.76美元。该公司的毛利率下降170个基点,至44.9%。

- 24财年第一季度业绩回顾。营收同比增长8.7%,达到32.5亿美元,超出预期1.4亿美元。每股收益为3.07美元,超出预期0.31美元。该公司预计,第二季度营收将在365亿至390亿美元之间。在24财年,好时预计净销售额将增长2%至3%,而预期增长率为3.43%,调整后每股收益预计将保持不变。

- 市场共识

(Source: Bloomberg)

Trading Dashboard Update: Stop loss on China State Construction International Holding (3311 HK) at HK$9.7. Add Air Products and Chemicals (APD) at US$264.