2025年5月7日: Wee Hur Holdings Ltd (WHUR SP), 江西金力永磁科技 (6680 HK), 冬海集团 (SE US)

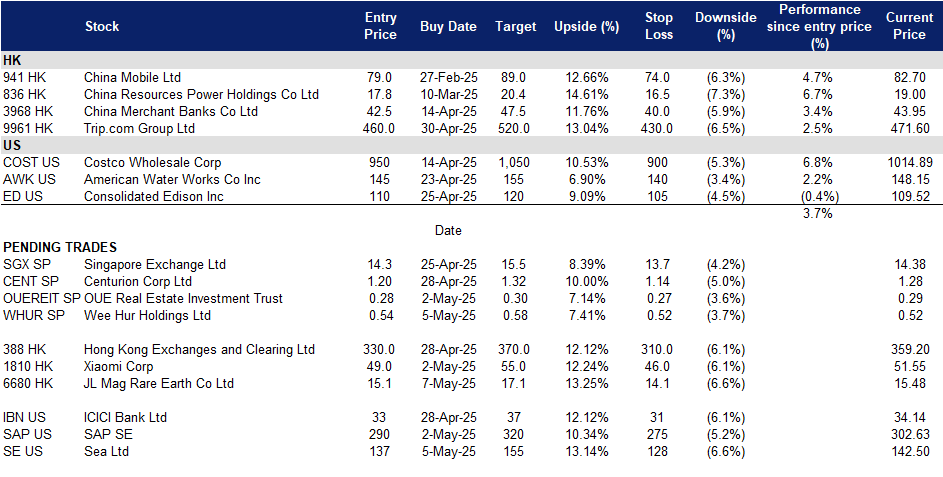

新加坡股票推荐 | 香港股票推荐 | 美股推荐 | 行业板块表现 | 交易龙虎榜

美国

香港

Wee Hur Holdings Ltd (WHUR SP):降息预期

- 重申买入:买入价:0.540,目标价:0.580,止损价:0.520

- Wee Hur Holdings Ltd 提供建筑建造服务,并作为私营和公共部门建筑项目的管理或主承包商。公司的私营部门客户包括物业业主和开发商,而公共部门客户则包括政府机构和法定机构。

- 降息预期。美国债券市场发出信号,表明美国联邦储备委员会可能需要开始降息,2年期美国国债收益率已跌至美联储政策利率下方即可证明这一点。过去两个月,联邦基金利率与2年期国债收益率之间的利差(衡量未来货币政策的关键市场指标)持续扩大。这种转变反映出固定收益投资者日益形成的共识,即鉴于与特朗普总统不断升级的关税相关的经济压力迹象,美联储今年将降息整整一个百分点,是美联储官员最近一次预测中值(两次)的两倍。市场目前预计最早可能在6月降息,7月或9月可能还会进一步降息,到年底总计降息三到四次。对于伟合控股而言,这种利率下行的环境构成潜在的顺风:较低的借贷成本可以提高盈利能力和现金流,同时还创造了以更有利的条件为现有债务进行再融资的机会,从而进一步减少财务支出。

- 新加坡建筑需求增长。 作为获得建设局(BCA)A1级认证的承包商,Wee Hur 有资格竞标无限制价值的公共项目,涵盖住宅、商业、工业和保护项目,进一步巩固了其在建筑领域的专业能力。近期出售澳大利亚学生住宿资产(PBSA)为公司提供了额外的资金灵活性,使其能够专注于核心业务,如建筑和宿舍管理。随着新加坡建筑需求预计在2025年达到470亿至530亿新元,主要受益于樟宜机场第五航站楼和公共住房等大型项目,Wee Hur 有望抓住这些机遇。其多元化的能力,包括新建、翻新和文化遗产修复方面的专业知识,进一步增强了其在市场中的竞争力和灵活性。这些优势使 Wee Hur 能够在新加坡不断增长的基础设施和建筑需求中蓬勃发展。

- 资产出售带来的资本优势。Wee Hur Holdings 以16亿澳元的价格将其澳大利亚学生住宿资产出售给 Greystar,获得了3.2亿新元的现金收益,并保留了新合资企业13%的股权,价值2亿澳元。该资产组合包括超过5,500个床位,受益于高入住率和不断上涨的租金收入。Wee Hur 计划将出售所得用于扩展其建筑和工程业务,并探索其他投资机会。此次出售还帮助公司清偿了相关债务,增强了其财务状况。此外,Wee Hur 继续推进其他关键项目,包括开发新的工人宿舍和学生住宿设施。展望未来,投资者对公司可能在收到交易净收益后派发特别股息持乐观态度,这将进一步提升股东价值。

- 24财年业绩回顾。24财年总营收同比下降10.7%至2.008亿新元,低于23财年的2.248亿新元。24财年毛利润增至8300万新元,较23财年的5360万新元同比增长54.9%。24财年持续经营利润为5700万新元,而上一年为1.602亿新元。

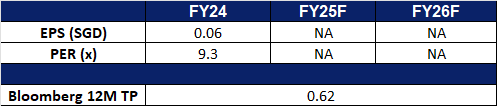

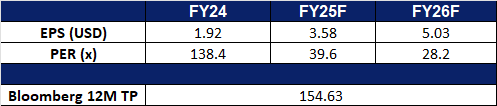

- 市场共识。

(Source: Bloomberg)

华联商业信托 (OUEREIT SP):重新聚焦、具有韧性并准备好增长

- 重申买入:买入价:0.28,目标价:0.30,止损价:0.27

- 华联商业信托提供房地产投资服务。该公司投资于创收房地产,主要用于金融和商业中心的零售,酒店和办公用途,以及房地产相关资产。华联商业信托为新加坡和中国的客户提供服务。

- 由于资产剥离和酒店业回调导致季度表现疲软。 华联商业信托报告称,25财年第一季度的收入和净物业收入 (NPI) 分别同比下降 11.9% 和 12.1%。较低的数字反映了 2024 年 12 月剥离力宝广场后,该广场不再贡献收入,以及与去年相比,交易环境较为低迷的酒店业表现疲软。

- 战略性资产剥离。 截至 2024 年 12 月 27 日,华联商业信托成功完成了上海力宝广场的剥离,出售对价为人民币 1,917.0 百万元(3.574 亿新元)。此次资产剥离将增强投资组合的韧性,并为未来的增长提供财务灵活性。

- 旅游业带来的顺风。 新加坡旅游局预计 2025 年国际游客人数将达到 1700 万至 1850 万人次,旅游收入预计为 290 亿新元至 305 亿新元。一系列强大的休闲活动,包括 Lady Gaga 在 5 月举行的四晚音乐会和一级方程式大奖赛,以及其他表演,预计将促进入境旅游,从而支持对华联商业信托位于市中心的酒店和零售资产的需求。

- 积极的债务管理。 在积极的再融资和利率对冲的支持下,25财年第一季度的融资成本同比下降 11.3% 至 2260 万新元。债务的加权平均成本从上一季度的 4.7% 降至每年 4.2%。利率下降 25 个基点可能会进一步将 DPU 提高约 0.03 新分,从而提供额外的上涨空间。

- 25财年第一季度业绩回顾。 收入和净物业收入 (NPI) 分别同比下降 11.9% 和 12.1% 至 6600 万新元和 5320 万新元。这些下降主要是由于剥离力宝广场和酒店业务的贡献减少。在同类基础上,收入和 NPI 的降幅较为温和,同比下降 3.9% 和 4.1%,突显了其新加坡投资组合的韧性。

- 我们对基本面的评级为买入,目标价为 0.318 新元。请在这里阅读报告全文。

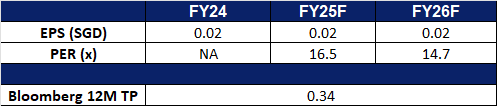

- 市场共识

(Source: Bloomberg)

江西金力永磁科技 (6680 HK): 加强国内市场地位

- 买入:买入价:15.1,目标价:17.1,止损价:14.1

- 江西金力永磁科技股份有限公司是一家主要从事高性能钕铁硼磁钢的制造和销售的中国公司。该公司从事研发、生产和销售高性能钕铁硼永磁材料、磁组件及稀土永磁材料回收综合利用。该公司的产品应用于新能源汽车及汽车零部件、节能变频空调、风力发电、3C、机器人及工业伺服电机、节能电梯、轨道交通等领域。

- 中国稀土出口限制。在中美持续的贸易冲突中,中国采取了一项战略性举措,针对西方仍存在脆弱性的关键领域——稀土元素。除了加征关税之外,中国还暂停了六家美国公司的产品进口许可证,并收紧了对稀土出口的管控。稀土元素(REEs),包括钕、镝和铽,是现代技术中不可或缺的关键材料,广泛应用于电动汽车电机、风力发电机、智能手机、半导体以及导弹和雷达等关键军事系统。中国目前控制着全球约90%的稀土产量,在供应链中占据重要地位。这一主导地位使中国在贸易和外交争端中拥有巨大的谈判筹码。此外,出口禁令可能也会导致非美国市场的供应趋紧,使得金力永磁在欧洲、日本和东南亚等市场拥有更强的议价能力。

- 内需增强与市场地位提升。自2025年4月3日起,中国暂停出口七种重稀土金属及稀土永磁体,此举已显著影响全球供应链,尤其是对高度依赖相关进口的美国技术、电动车、航空航天和国防等行业造成冲击。需求因此转向本土供应商,进一步推动了金力永磁等企业的发展。此外,随着中国加大推动经济增长的政策力度,国内对稀土元素的需求也有望持续增长,从而使金力永磁等企业进一步受益。

- 稀土磁性材料工厂正在建设中。金力永磁今年早些时候宣布,计划投资10亿元人民币(约合1.436亿美元),在内蒙古自治区包头市建设一座高性能稀土永磁材料生产基地,以满足来自人形机器人、新能源汽车等新兴领域日益增长的市场需求。新工厂设计年产能为2万吨,将使公司的总产能提升50%,达到每年6万吨。项目预计建设周期约为两年。

- 2025年第一季业绩回顾。2025年第一季度,公司实现营收人民币17.5亿元,同比增长14.2%(2024年同期为15.4亿元)。净利润达人民币1.605亿元,同比增长57.9%(2024年同期为1.017亿元)。基本每股收益为人民币0.12元,较2024年同期的0.08元有所提升。

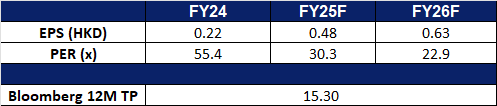

- 市场共识

(Source: Bloomberg)

小米集团 (1810 HK): 进一步进军人工智能

- 重申买入:买入价:49,目标价:55,止损价:46

- 小米集团是一家主要从事智能手机、物联网(IoT)和生活消费产品研发和销售业务的投资控股公司。该公司主要通过四个分部开展业务。智能手机分部主要从事智能手机销售业务。IoT和生活消费产品分部主要销售其他自家产品(包括智能电视机、笔记本电脑、人工智能(AI)音箱和智能路由器)、生态链产品(包括IoT和其他智能硬件产品)以及部分生活消费产品。互联网服务分部提供广告服务及网络游戏与金融科技业务等互联网增值服务。其他分部提供硬件产品维修服务等。该公司还从事智能电动汽车及其他相关业务。该公司在国内市场和海外市场销售产品。

- 小米首个开源大语言模型 MiMo 的推出。 小米发布了其首个开源大型语言模型 (LLM) MiMo,该模型专为复杂的推理任务设计。尽管其参数规模相对较小,仅有 70 亿,但在 AIME24-25(数学推理)和 LiveCodeBench v5(代码生成)等关键公开基准测试中,MiMo 的表现优于参数规模明显更大的模型,例如 OpenAI 的 o1-mini 和阿里巴巴的 Qwen-32B-Preview。该模型由小米专门的人工智能部门 Core 开发,利用了先进的预训练和后训练技术来增强其推理能力。MiMo 的发布标志着小米将生成式人工智能更深入地嵌入其硬件生态系统(包括智能手机和不断增长的电动汽车 (EV) 产品组合)的战略举措,这有望带来更流畅的用户体验并增强其竞争优势。

- 重夺中国智能手机市场领导地位。 2025 年第一季度,小米十年来首次重夺中国智能手机市场第一的位置。该公司出货量达到 1330 万部,高于 2024 年第一季度的 950 万部,市场份额从 14% 提升至 19%。这一增长反映了其智能手机、AIoT 和出行平台之间强大的生态协同效应,以及在中国国家补贴计划下的有效执行。核心硬件的重新发力和人工智能领域的创新相结合,为小米的持续增长奠定了基础。

- 扩大电动汽车生产以满足需求。 继其 SU7 电动轿车和 Ultra 高性能版成功上市(不到一年内出货量超过 20 万辆)之后,小米正扩大在北京建设第二家电动汽车工厂的计划。此次扩建将新增 52 公顷土地,以满足不断增长的需求。联合创始人雷军还将小米 2025 年的销量目标提高至 35 万辆。计划于今年夏季推出的 YU7 SUV 旨在进一步丰富公司的产品线,并直接与特斯拉 Model Y 和中国竞争激烈的电动汽车市场的其他参与者竞争。

- 2024 财年业绩回顾。 2024 财年收入同比增长 35.0% 至人民币 3659 亿元,而 2023 财年为人民币 2710 亿元。2024 财年净利润同比增长 34.9% 至人民币 236 亿元,而 2023 财年为人民币 175 亿元。2024 财年基本每股收益增至人民币 0.95 元,而 2023 财年为人民币 0.70 元。

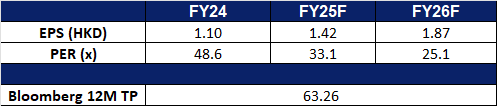

- 市场共识

(Source: Bloomberg)

冬海集团 (SE US): 抓住东南亚电商繁荣的机遇

- 重申买入:买入价:137 目标价:155 止损价:128

- 冬海集团经营东南亚最大的电子商务公司 Shopee。冬海集团最初作为一家游戏公司 Garena 起家,但在 2015 年扩展至电子商务领域,这现在是其主要的增长动力。Shopee 是一个混合的 C2C 和 B2C 市场平台,运营于八个核心市场。印尼占其商品交易总额 (GMV) 的 35%,其余部分主要分布在台湾、越南、泰国、马来西亚和菲律宾。

- 资本流向新兴市场。近期美股与美元表现疲弱,显示外界对“美国例外论”的信心减退,资金正逐步流入新兴市场,其中东南亚成为重要受益地区。作为东南亚数字经济的领头羊,公司正迎来资本流转所带来的红利。在美元走弱的环境下,非美元资产的吸引力进一步提升,而公司深耕东南亚市场,具备相对优势。此外,东南亚拥有结构性利好因素,例如年轻人口、数字化渗透率提升以及外资流入等,公司与资本再配置趋势高度契合,构成了一个强劲的增长故事,有望在“后美国例外主义”时代中脱颖而出。

- 关税压力上升将推动东南亚电商增长。随着美中贸易紧张局势加剧,全球制造商,尤其是中国出口商,正越来越多地将目光从美国转向东南亚市场,以寻找替代出路。美国对大部分中国进口商品征收高达 145% 的关税,迫使中国生产商将剩余商品转向区域市场销售,这进一步增加了东南亚市场的供应量与商品多样性,并促使消费者转向如 Shopee 等平台购物。Shopee 作为公司的核心业务,在 2024 年对集团总营收贡献超过三分之二,年度 GMV 同比增长 28%,达到 1,005 亿美元,订单总数增长 33%。在全球贸易逐渐从美国转移之际,Shopee 正处于捕捉这波供需重组机遇的有利位置。管理层预计 2025 年 GMV 将再增长 20%,其动力来自盈利能力的改善以及区域贸易环境的持续利好。

- 24 财年第四季度业绩。冬海集团实现收入同比增长36.7%,达到49.5亿美元,超出预期3.2亿美元。根据GAAP计算的每股收益为0.39美元,低于预期0.05美元。2024财年,公司三大业务均实现强劲的两位数增长,超出公司指引。2025财年展望方面,Shopee 全年商品交易总额 (GMV) 预计将在2025年增长约20%,同时盈利能力将继续改善。SeaMoney 的贷款规模预计将在2025年实现显著快于 Shopee GMV 的增长,得益于 SPayLater 在印尼和菲律宾等市场内外的进一步渗透。Garena 预计2025年预订收入和用户规模将实现两位数增长,这得益于《Free Fire》的持续流行以及新内容合作的推动。

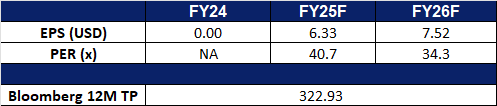

- 市场共识

(Source: Bloomberg)

SAP SE (SAP US): 软件服务的韧性

- 重申买入:买入价:290目标价:320 止损价:275

- SAP SE 是一家跨国软件公司。该公司开发商业软件,包括电子商务和企业管理软件,就其应用软件的组织使用提供咨询,并提供培训服务。SAP 在全球范围内销售其产品和服务。

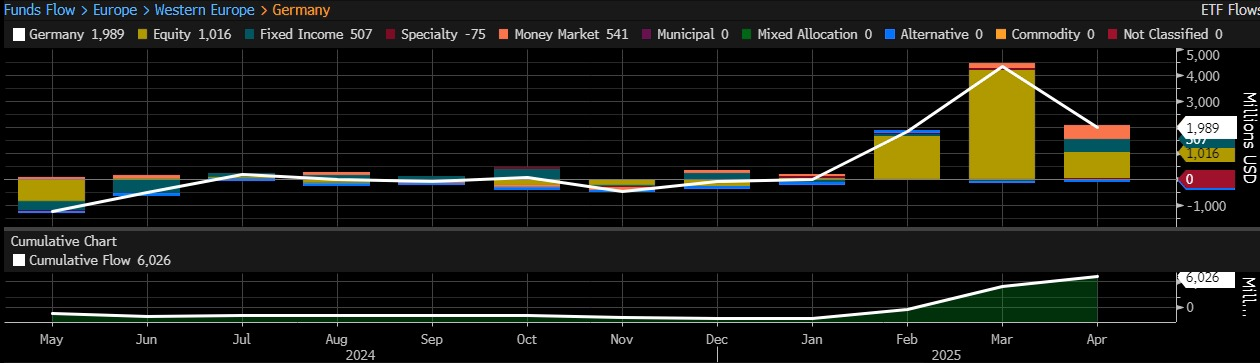

- 资本流入德国。 由于美国政策不稳定和贸易紧张局势加剧,美元持续贬值,促使投资者减少对美国市场的投资。这种对美元信心的丧失增加了对新兴市场的投资。自 2 月份以来,德国的净流入持续增加,尤其是在其股票市场,这表明投资者信心增强。随着欧洲经济的走强,企业将加速数字化转型。SAP 作为该地区领先的企业软件提供商,已做好充分准备,可以利用企业对技术和基于云的解决方案的投资增加。

资金流动 – 德国

(来源:彭博社)

- 对关税具有韧性。 SAP 公布了强劲的第一季度业绩,营业利润同比增长 58% 至 25 亿欧元,超出预期。收入增长 11% 至 90 亿欧元,每股收益增长 79% 至 1.44 欧元。云积压增长 29%,SAP 重申其全年云收入预测为 216 亿欧元至 219 亿欧元。SAP 在帮助企业应对全球关税不确定性方面仍然至关重要,其 86% 的经常性收入使 SAP 在当前动荡的环境中具有可预测性和韧性。。

- 25 财年第一季度业绩。 SAP SE 的收入增长 12.1% 至 90.1 亿欧元。每股收益为 1.44 欧元。云收入增长 27% 至 49.9 亿欧元,云 ERP 套件收入增长 34% 至 42.5 亿欧元。

- 市场共识

(Source: Bloomberg)

Trading Dashboard Update: No change to trading dashboard.