今日精选:股票 | 2025年7月2日:

新加坡股票推荐 | 香港股票推荐 | 美股推荐 | 行业板块表现 | 交易龙虎榜

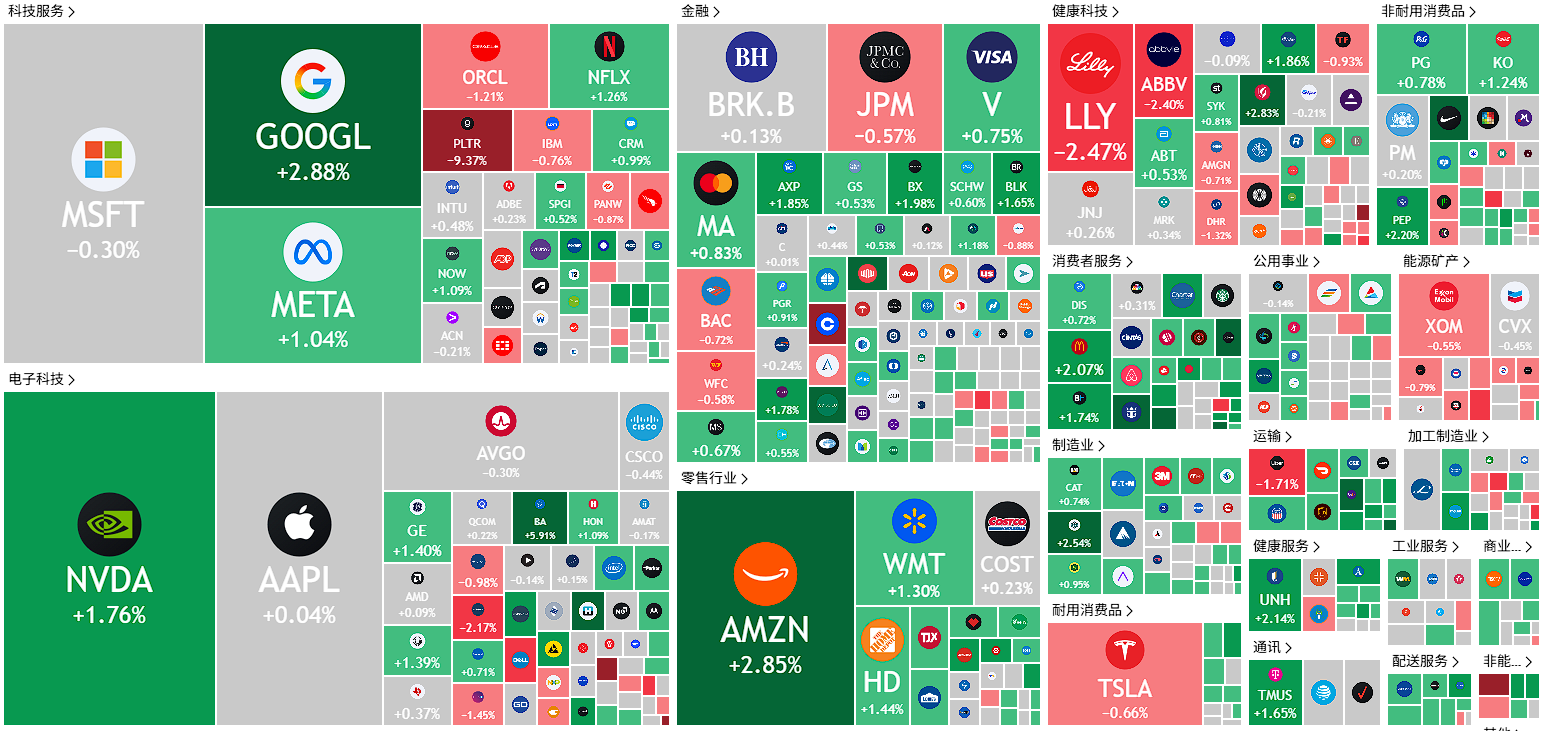

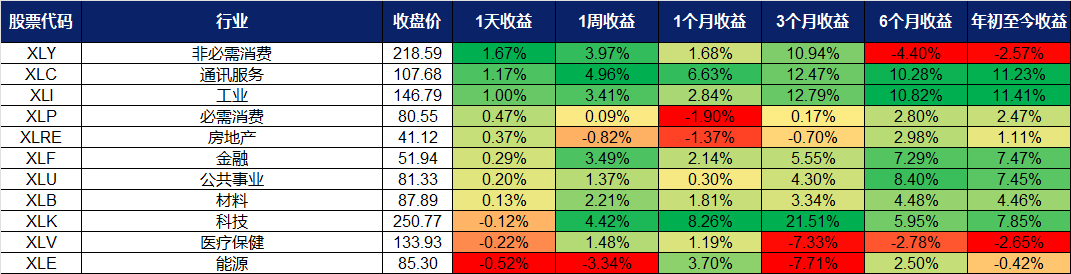

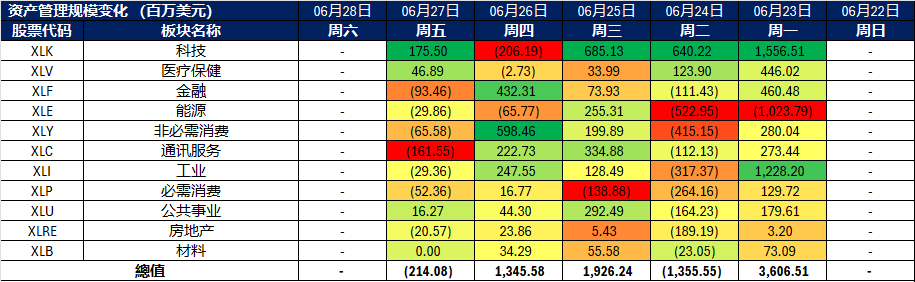

美国

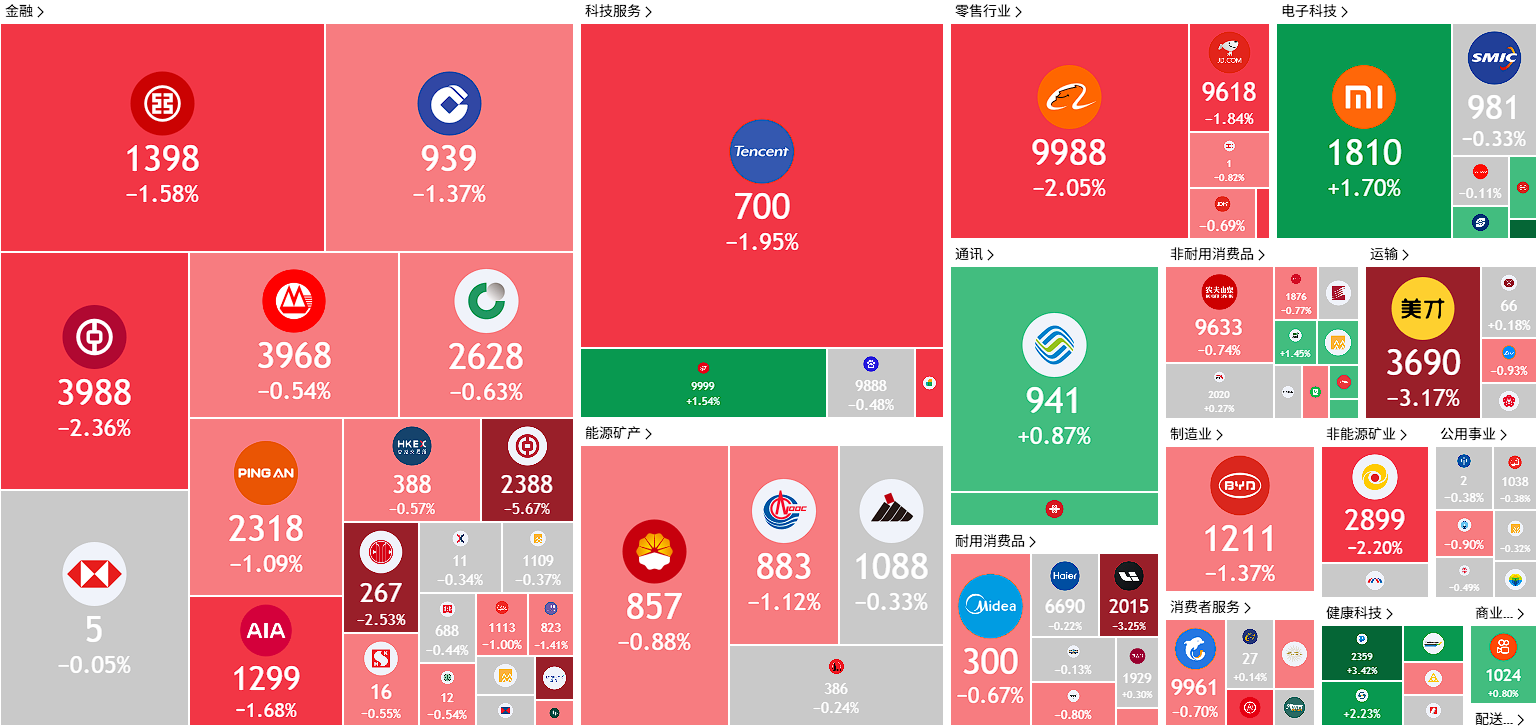

香港

吉宝企业 (KEP SP): 赋能智慧与绿色未来

- 重申买入:买入价:7.4,目标价:8.0,止损价:7.1

- 吉宝企业有限公司是一家资产管理和运营商。公司专注于能源与环境、城市发展和数字互联互通领域的可持续发展解决方案,并通过其投资平台和资产组合提供关键基础设施和服务。吉宝企业服务全球客户。

- 新的五年合作伙伴关系。凯宝与亚洲基础设施投资银行(AIIB)建立合作,动员高达15亿美元用于亚太地区的可持续基础设施项目,增强了其作为该地区领先资产管理者的地位。这项为期五年的合作将重点关注绿色、技术驱动和连接性基础设施,包括可再生能源、城市服务和电力传输。这与凯宝的战略相一致,旨在利用亚洲快速城市化、数字化和能源转型的机遇。通过利用AIIB的财务实力和凯宝的运营专长,预计该合作将推动凯宝基础设施基金组合的长期增长。

- 区域供冷系统拓展至医疗领域。 吉宝企业正在探索将其在裕廊湖区即将建成的区域供冷系统 (DCS) 与黄廷方综合医院和裕廊社区医院整合。如果得以实施,这将标志着新加坡首次在医疗重建项目中部署 DCS,从而提高能源效率、运营弹性,并腾出关键空间用于患者护理。这使得吉宝企业在任务关键型领域的可持续基础设施方面处于领先地位,并有望在低碳城市公用事业需求不断增长的情况下,在区域范围内推广 DCS 解决方案。

- 与华为建立战略能源合作伙伴关系。 吉宝企业与华为合作,旨在共同开发东南亚地区的太阳能光伏和电池储能解决方案,目标是互联电网、数据中心和工业园区。通过实时系统监控和智能需求响应计划,该举措可提高电网稳定性和可再生能源效率。随着东南亚加速能源转型,此次合作巩固了吉宝企业作为区域智能、低碳能源基础设施领导者的地位,具有长期增长潜力。

- 2025财年第一季度业务更新。 吉宝企业公布,剔除原有 O&M 资产,公司净利润同比增长 25%,这得益于基础设施业务的强劲稳定表现、房地产业务贡献增加以及资产管理业务的更佳表现。剔除原有资产,经常性收入占吉宝企业 2025 年第一季度净利润的 80% 以上。资产管理费从 2024 年第一季度的 8800 万新元增长 9% 至 9600 万新元。

- 市场共识

(Source: Bloomberg)

新加坡交易所 (SGX SP):改善交易量和费用收入潜力

- 重申买入:买入价:14.6,目标价:16.0,止损价:13.9

- 新加坡交易所拥有并运营新加坡的证券和衍生品交易所及其相关清算所。该公司还为金融行业的参与者提供辅助证券处理和信息技术服务。

- 正在增长的SDR市场。新加坡交易所(SGX)在其新加坡存托凭证(SDR)平台上实现了强劲增长,该平台通过允许本地投资者以新加坡元交易外国上市的蓝筹股,简化了对这些股票的访问。6月23日新增了六个SDR,其中三个来自香港,三个来自泰国,总数现在覆盖21种证券,按权重约占恒生指数和SET50的50%。零售投资者的兴趣激增,5月份日均成交额达到创纪录的540万新币,管理的总资产超过1亿新币,其中超过60%的资产由超过7000名零售投资者持有。低门槛和便捷的访问继续推动采用,使新加坡交易所能够受益于交易活动、保管费用和平台参与度的增加,特别是在零售市场。SDR计划增强了新加坡交易所的战略定位,使其能够以可扩展的方式多元化收入来源。

- 支持性政府政策推动增长。新加坡政府通过新加坡金融管理局(MAS)推出了一系列举措,以提高本地股票市场的吸引力和竞争力。这些举措包括50亿新币的股市发展计划(EQDP),将与基金经理合作投资新加坡股票,并简化法规以提高上市效率。此外,税收优惠和扩大的研究补助金(GEMS)旨在吸引优质IPO并提升流动性。这些综合措施,加上对创新和可持续性行业的关注,使新加坡交易所成为零售和机构投资者的主要目的地,促进长期增长和韧性。

- 投资者的避风港。美元走弱,加上中东紧张局势和全球贸易不确定性,促使资金流入像新加坡这样的新兴市场。作为一个安全的金融中心,新加坡提供高股息收益、经济韧性和稳健的监管框架的独特组合。其应对全球经济不稳定的能力使新加坡交易所成为希望在当前市场波动中寻求稳定和资本保全的投资者的理想选择。

- 25财年上半年业绩回顾。新加坡交易所报告25财年上半年营收为6.822亿新币,比上一期的5.922亿新币增长15.2%。其净利润为3.4亿新币,同比增长20.7%,相比于25财年上半年2.816亿新币。每股收益(EPS)为0.318新币,较去年同期的0.263新币有所上升。由于集团的强劲表现,董事会宣布每股派发中期季度股息0.09新币,高于去年同期的0.085新币,使25财年上半年的总股息达到每股0.18新币。

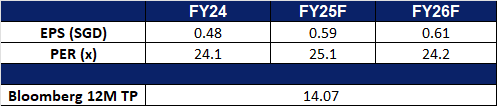

- 市场共识

(Source: Bloomberg)

中国国际航空 (753 HK):夏季季节

- 买入:买入价:5.90,目标价:6.50,止损价:5.60

- 中国国际航空股份有限公司是一家主要从事提供中国国内、港澳台地区及国际航空客运、货运邮运及维修服务的中国公司。该公司通过两个部门开展业务。航空营运业务分部主要提供航空客运及货运服务。其他业务分部主要提供飞机维修服务及其他航空相关服务。该公司还从事国内、国际公务飞行业务,飞机执管业务,航空器维修,航空公司间业务代理,与主营业务有关的地面服务和航空快递,机上免税品,机上商品零售业务以及航空意外保险销售代理业务。该公司主要在国内和海外市场开展业务。

- 暑期出行旺季有望提振需求。随着中国2025年暑期旅游季自7月1日开启并持续至8月31日,旅游行业正迎来强劲复苏。各大机场正为旅客流量激增做好准备。多家旅行社表示,出境游订单同比增长超过50%。在上海,浦东和虹桥两大机场预计在这两个月内将保障共计15万架次航班,同比增长5%;进出港旅客吞吐量预计将达到2455万人次,日均客流量为39.6万人次,同比增长7%。据携程集团数据,今年夏季的签证申请数量同比增长约10%,创下三年来新高,其中意大利、挪威和德国等欧洲目的地的签证申请量同比增长超过80%。作为中国主要航空公司之一,国航有望显著受益于此次强劲的出行热潮。

- 与阿联酋航空达成战略合作,拓展全球网络。国航与阿联酋航空签署了谅解备忘录(MoU),以深化双方现有的互惠联程合作关系。根据协议,双方将探索在中国与阿联酋之间的主干航线上开展互挂代码合作,并将合作拓展至北京和迪拜以外的更多航点。此外,谅解备忘录还涵盖货运业务及常旅客计划的潜在协同,旨在为休闲及商务旅客提供更强的连通性和更高的价值。此次合作有望助力国航强化其国际网络布局,并通过协同效应实现客流增量。

- 应对激增的欧洲出行需求,国航扩充运力。面对旺盛的欧洲旅游需求,国航将在2025年夏季进一步加大该地区运力投入。自7月22日至8月26日,北京—日内瓦航线将从每周5班增至6班,执飞机型为先进的空客A350-900宽体客机,提升旅客舒适度。同时,北京—罗马航线也将提升航班频次。这一举措与国内航空公司逐步重建欧洲航线网络的整体趋势一致。据携程报告显示,欧洲旅游热度显著上升,相关签证申请同比增长超过80%。国航此番扩容正值暑期旺季,有望有效把握不断增长的欧洲出境游需求。

- 2025年第一季度业绩回顾。2025年第一季度,国航营收同比微降0.11%,录得人民币400.2亿元(1Q24为人民币400.6亿元)。净亏损为人民币21.3亿元,较2024年同期的人民币17.1亿元有所扩大。每股基本亏损为人民币(0.12),较2024年同期的人民币(0.11)有所下滑。

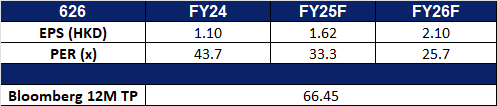

- 市场共识

(Source: Bloomberg)

小米集团 (1810 HK):强大的市场地位

- 重申买入:买入价:58.0,目标价:64.0,止损价:55.0

- 小米集团是一家主要从事智能手机、物联网(IoT)和生活消费产品研发和销售业务的投资控股公司。该公司主要通过四个分部开展业务。智能手机分部主要从事智能手机销售业务。IoT和生活消费产品分部主要销售其他自家产品(包括智能电视机、笔记本电脑、人工智能(AI)音箱和智能路由器)、生态链产品(包括IoT和其他智能硬件产品)以及部分生活消费产品。互联网服务分部提供广告服务及网络游戏与金融科技业务等互联网增值服务。其他分部提供硬件产品维修服务等。该公司还从事智能电动汽车及其他相关业务。该公司在国内市场和海外市场销售产品。

- 小米YU7 SUV 预售强劲。小米近日宣布,其首款五座运动型多功能车 YU7 在发布后仅一小时内就获得了约28.9万份预购订单。YU7 起售价为25.35万元人民币(约合3.5万美元),凭借其具有竞争力的定价(略低于特斯拉Model Y)以及卓越的规格和性能,引发了强烈关注。高配版售价为32.99万元人民币,单次充电续航里程可达756公里,0到100公里/小时加速仅需3.23秒。所有车型均提供九种颜色选择,配备先进的激光雷达系统以增强驾驶辅助功能,并采用800V平台实现超快充电。预计这一压倒性的市场需求将巩固小米在中国高端电动汽车市场的地位,并为公司近期营收增长做出积极贡献。

- 产品组合持续拓展。除了发布 YU7,小米还通过在中国推出售价1999元人民币起的 AI 眼镜,进一步扩大了其产品线。这款眼镜搭载小米专有操作系统和骁龙AR芯片组,配备高分辨率1200万像素摄像头,可拍摄真实世界内容,并支持实时文本翻译和语音助手功能。此次发布凸显了小米在可穿戴技术领域的持续发力,并进一步丰富了其互联设备生态系统。此外,公司还在近期北京发布会上推出了其他新品,包括MIX Flip 2智能手机和小米平板7S Pro。

- 全球化扩张持续进行。小米已战略性进入韩国市场,在首尔IFC商场开设了首家线下零售店。这家200平方米的门店展示了包括智能手机、电视和扫地机器人等在内的广泛产品。尽管当时尚未正式营业,该店已吸引了大量人流。该门店位于戴森、苹果等品牌旁边,靠近三星电子门店的高调区域,标志着小米韩国子公司在一月份成立后的一个重要里程碑。公司计划进一步扩大其在韩国的零售业务,包括在京畿道地区开设新店。

- 2025年第一季度业绩回顾。2025年第一季度营收同比增长47.4%,达到人民币1113亿元,而2024年第一季度为人民币755亿元。2025年第一季度税后利润为人民币109亿元,同比增长161.0%,而2024年第一季度为人民币41.7亿元。基本每股收益从去年同期的0.17元人民币增至2025年第一季度的0.44元人民币。

- 市场共识

(Source: Bloomberg)

Centrus Energy Corp.(LEU US):拥有竞争优势

- 买入:买入价:175 目标价:195 止损价:165

- 中心能源公司为核能源行业供应核燃料和服务。该公司通过低浓缩铀和技术解决方案两个部门运营。低浓缩铀部门包括两个组成部分:销售分离工作单元和铀。技术解决方案部门为政府和私营部门客户提供工程、设计和制造服务。该公司的大部分收入来自低浓缩铀部门,且在美国及其他国家/地区均有业务,主要收入来自美国。

- 高含量低浓缩铀是核能瓶颈。高含量低浓缩铀(HALEU)是浓度在5%至20%铀-235的铀燃料,与传统低浓缩铀相比,HALEU提供更高的能量输出,同时减少核废料产生。HALEU适用于新一代先进反应堆设计,特别是小型模块化反应堆。核能产业的创新和效率提高依赖于HALEU的应用,多个国家正在推动HALEU的研发和应用。HALEU生产许可证的申请非常严格,涉及技术、生产设备及厂区等因素。该公司是美国核管理委员会唯一授予许可生产HALEU的公司,这构成了其竞争优势。

- 积压订单至2040年。截至2025年第一季度,该公司的积压订单总额为38亿美元,履约期限至2040年。其中包括价值21亿美元的低浓缩铀销售协议及9亿美元的技术支持服务。

- 25财年第一季度业绩。营收同比增长67.3%,达到7310万美元,超出预期4.98亿美元。GAAP每股收益为1.6美元。

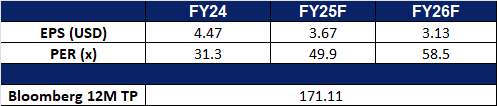

- 市场共识

(Source: Bloomberg)

卡梅科公司(CCJ US):核能和铀供应的长期顺风

- 重申买入:买入价:70 目标价:76 止损价:67

- 卡梅科公司从事铀的勘探、开发、开采、精炼、转化和制造。该公司提供用于核电反应堆发电的铀。卡梅科在全球范围内运营。

- 美国电力需求激增。根据美国能源信息管理局(EIA)的预测,美国的电力消费预计将在2025年和2026年创下历史新高,主要受人工智能和加密数据中心的爆炸性需求,以及住宅、商业和工业用电上升的推动。随着化石燃料面临监管压力,且可再生能源受到间歇性限制,核能仍然是唯一可扩展的零排放基载电源。随着电网对电力的需求日益增加,公用事业公司将需要长期的铀供应以维持可靠性。这一结构性需求的转变将有利于卡梅科公司。

- 国际核能需求上升。随着全球核能热潮的加速,卡梅科不仅从铀生产中受益,还通过其对西屋公司的49%股份从国际先进反应堆技术的商业化中获益。随着各国减少对俄罗斯和中国核技术的依赖,需求转向西方供应商。最近的交易,包括捷克的AP1000反应堆项目,预计在第二季度将增加1.7亿美元的调整后EBITDA,突显了卡梅科国际业务的盈利能力。与芬兰Fortum公司的额外协议进一步支持长期价值创造。随着全球对清洁、安全能源的需求增长,越来越多的国家投资于长期核基础设施,卡梅科在燃料供应和反应堆技术领域都有望实现价值,巩固其在核能价值链中的地位。

- 美国对核能发展的重新承诺。纽约宣布建设一座新的1GW核电站,这是15年来的首个核电站,标志着美国能源政策的转折点,进一步巩固了核能在电网稳定性和脱碳中的作用。联邦政府采取行动简化核准流程,加上微软、亚马逊和谷歌等科技巨头的私人部门强烈兴趣,预示着未来数十年的核能建设。卡梅科将直接受益于铀需求的增长,得益于其在燃料循环中的战略布局及其对西屋的持股。

- 铀价上涨和供应杠杆。铀价已攀升至约78.5美元/磅,主要受需求复苏、政策支持和供应受限的推动。Sprott Physical Uranium Trust最近的2亿美元购买、美国恢复国内浓缩能力的努力以及Kazatomprom持续的供应短缺,凸显了市场的紧缩。卡梅科公司有望在铀周期加强时捕捉价格上涨并实现盈利杠杆。

铀现货价格

(Source: Bloomberg)

- 25财年第一季度业绩。营收增长24.4%,达到7.89亿美元。非GAAP每股收益为0.16美元。对于25财年,卡梅科计划在Cigar Lake和McArthur River/Key Lake各生产1800万磅(100%基数),在其燃料服务部门生产1300万至1400万公斤铀,并继续努力延长Cigar Lake的矿山寿命。它现在预计来自对西屋投资的调整后EBITDA将增加约1.7亿美元。在接下来的五年中,预计调整后EBITDA将以6%至10%的复合年增长率增长。

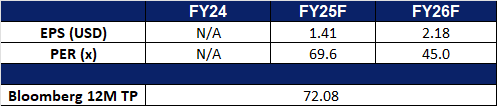

- 市场共识

(Source: Bloomberg)

Trading Dashboard Update: Take profit on OUE Real Estate Investment Trust (OUEREIT SP) at S$0.30. Add Xiaomi Corp (1810 HK) at HK$58 and Keppel Ltd (KEP SP) at S$7.40.